Concernant la légitimité du courtier forex Swiss Markets, il fournit CYSEC et (dispose également d'une enquête graphique sur la sécurité).

Est-ce que Swiss Markets est sûr ?

Indice d'affaires

Indice de licence

Les marchés Swiss Markets sont-ils réglementés ?

La licence réglementaire est la preuve la plus solide.

CYSEC Market Making (MM)

Cyprus Securities and Exchange Commission

Cyprus Securities and Exchange Commission

Statut actuel:

Non vérifiéType de licence:

Market Making (MM)

Entité agréée:

Viverno Markets Ltd

Temps d'effet: Modifier l'enregistrement

2013-05-31Adresse mail de l'établissement sous licence:

info@viverno.comStatut de partage:

ExclusivitéSite Internet de l'établissement sous licence:

www.viverno.comDate d'échéance:

--Adresse de l'établissement sous licence:

Apostolou Andrea Street 11 Hyper Tower 5th Floor 4007 Mesa Yeitonia Limassol CyprusNuméro de téléphone de l'établissement sous licence:

+357 25 053 940Documents certifiés des établissements sous licence:

Swiss Markets est-il une arnaque ?

Introduction

Swiss Markets est un courtier en forex et CFD qui s'est positionné comme un acteur dans l'arène du trading en ligne depuis sa création en 2016. Opérant sous l'égide du groupe BDSwiss, il propose une gamme d'instruments financiers, notamment des paires de devises, des matières premières et des indices. Alors que le marché du forex continue de croître, les traders doivent faire preuve de prudence et de diligence raisonnable lors du choix d'un courtier. Le potentiel d'arnaques et d'activités frauduleuses dans ce domaine est significatif, ce qui rend essentiel pour les investisseurs d'évaluer minutieusement la légitimité et la sécurité de leurs partenaires de trading.

Dans cet article, nous allons enquêter sur Swiss Markets pour déterminer s'il s'agit d'une plateforme de trading sûre ou d'une arnaque. Notre analyse est basée sur une combinaison d'examens réglementaires, de retours clients et d'un examen de l'historique opérationnel du courtier. En utilisant un cadre d'évaluation structuré, nous visons à fournir un aperçu complet de Swiss Markets, aidant ainsi les traders à prendre des décisions éclairées.

Réglementation et légitimité

La réglementation est un facteur critique pour évaluer la sécurité et la fiabilité d'un courtier en forex. Swiss Markets affirme être réglementé par la Cyprus Securities and Exchange Commission (CySEC) et la Financial Services Commission (FSC) à Maurice. La surveillance réglementaire est conçue pour protéger les traders et garantir des pratiques de trading équitables, mais la qualité de la réglementation peut varier considérablement selon les juridictions.

| Autorité de régulation | Numéro de licence | Région de régulation | Statut de vérification |

|---|---|---|---|

| CySEC | 199/13 | Chypre | Vérifié |

| FSC | c116016172 | Maurice | Vérifié |

| FSA | sd 047 | Seychelles | Vérifié |

Bien que Swiss Markets détienne des licences de ces organismes de régulation, il est essentiel de noter que Maurice et les Seychelles sont souvent considérées comme des juridictions offshore avec des exigences réglementaires moins strictes par rapport aux régulateurs de niveau 1 comme la FCA du Royaume-Uni ou l'ASIC australienne. Cela soulève des inquiétudes quant à la sécurité globale du trading avec Swiss Markets, car l'environnement réglementaire laxiste peut ne pas offrir une protection adéquate aux traders.

De plus, Swiss Markets a été signalé sur des listes d'avertissement pour des activités de trading non autorisées, notamment par le ministère du Commerce en Indonésie. Cette exposition négative peut soulever des drapeaux rouges pour les investisseurs potentiels, suggérant que le courtier pourrait ne pas opérer entièrement dans la légalité. Ainsi, bien que Swiss Markets soit réglementé, la qualité de cette réglementation et ses implications pour la sécurité des traders restent discutables.

Enquête sur les antécédents de l'entreprise

Swiss Markets opère sous BDS Markets, qui fait partie du groupe BDSwiss. Fondée en 2016, la société a acquis une réputation pour offrir une variété de produits et services de trading. Cependant, l'historique de la société est quelque peu trouble, car elle est liée à d'autres marques qui ont fait l'objet de contrôles réglementaires et d'avis négatifs.

L'équipe de direction derrière Swiss Markets est composée de personnes ayant des antécédents en finance et en trading, mais les détails spécifiques concernant leur expérience professionnelle et leurs qualifications ne sont pas facilement disponibles. Ce manque de transparence peut être préoccupant pour les traders qui souhaitent connaître l'expertise derrière les opérations du courtier.

De plus, le niveau de divulgation d'informations de la part de Swiss Markets est relativement faible. Bien que le courtier fournisse des informations de base sur ses services et son statut réglementaire, il y a peu d'informations sur ses pratiques opérationnelles, sa santé financière ou tout problème juridique potentiel auquel il aurait pu être confronté par le passé. Ce manque de transparence peut être un inconvénient majeur pour les traders à la recherche de courtiers fiables et dignes de confiance.

Analyse des Conditions de Trading

Lors de l'évaluation d'un courtier, il est essentiel de comprendre les conditions de trading qu'il propose. Swiss Markets propose deux types de comptes principaux : les comptes STP Classic et STP Raw. Le dépôt minimum requis pour les deux comptes est fixé à 200 $.

La structure globale des frais chez Swiss Markets a soulevé certaines inquiétudes parmi les traders. Bien que le courtier annonce des spreads compétitifs, la structure des commissions peut être relativement élevée par rapport aux normes du secteur.

| Type de Frais | Swiss Markets | Moyenne du Secteur |

|---|---|---|

| Spread sur les Paires de Devises Majeures | 0,9 pips | 0,5-1,0 pips |

| Modèle de Commission | 11 $ par lot | 5-8 $ par lot |

| Plage d'Intérêt Overnight | Variable | Variable |

Les frais de commission, en particulier pour le compte STP Raw, sont nettement plus élevés que la moyenne du secteur. Cela peut avoir un impact significatif sur la rentabilité des traders, en particulier ceux qui utilisent des stratégies de trading à haute fréquence. De plus, des traders ont signalé des frais inattendus pendant le processus de retrait, ce qui peut compliquer davantage l'expérience de trading.

Sécurité des Fonds des Clients

La sécurité des fonds des clients est primordiale lors du choix d'un courtier. Swiss Markets affirme mettre en œuvre diverses mesures pour protéger les fonds des traders, y compris des comptes séparés et un engagement en faveur de la transparence. Cependant, les spécificités de ces mesures de sécurité ne sont pas bien documentées.

Le courtier n'offre pas de protection contre les soldes négatifs, une fonctionnalité cruciale qui empêche les traders de perdre plus que leurs fonds déposés. Cette omission peut exposer les traders à des risques financiers importants, en particulier dans des conditions de marché volatiles.

De plus, des plaintes historiques ont fait surface concernant des problèmes de retrait, avec des clients signalant des retards et des frais inattendus. Ces incidents soulèvent des inquiétudes quant à l'engagement du courtier à protéger les fonds des clients et à traiter les transactions efficacement.

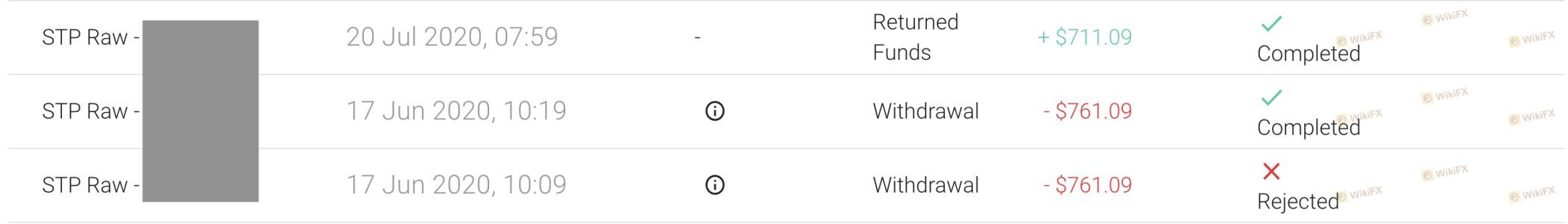

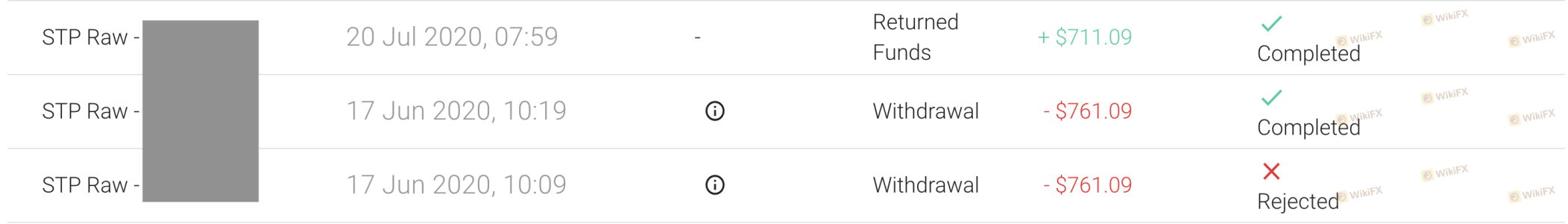

Expérience client et plaintes

Les retours des clients sont un aspect essentiel pour évaluer la fiabilité d'un courtier. Swiss Markets a reçu des avis mitigés de la part des utilisateurs, beaucoup rapportant des expériences insatisfaisantes. Les plaintes courantes incluent des difficultés avec les retraits, des frais élevés et un service client médiocre.

| Type de plainte | Niveau de gravité | Réponse de l'entreprise |

|---|---|---|

| Retards de retrait | Élevé | Réponse lente |

| Frais élevés | Moyen | Explication minimale |

| Service client médiocre | Élevé | Problèmes persistants |

Par exemple, un utilisateur a rapporté avoir attendu plus d'un mois pour le traitement d'un retrait, pour finalement voir les fonds retournés en raison d'un problème avec une banque intermédiaire. Malgré de multiples tentatives pour résoudre la situation, l'utilisateur a trouvé le support de l'entreprise défaillant. Ce niveau de service peut être alarmant pour les traders potentiels envisageant Swiss Markets.

Plateforme et exécution des trades

Swiss Markets utilise la plateforme largement reconnue MetaTrader 4 (MT4), connue pour son interface conviviale et ses outils de trading robustes. Cependant, la performance de la plateforme en termes de qualité d'exécution et de fiabilité est cruciale.

Les traders ont rapporté des cas de slippage et de rejets d'ordres, ce qui peut impacter significativement les résultats de trading. Bien que Swiss Markets prétende opérer comme un véritable courtier STP, la présence de problèmes d'exécution soulève des questions sur l'intégrité de son environnement de trading.

Évaluation des risques

Utiliser Swiss Markets présente plusieurs risques dont les traders doivent être conscients. La combinaison de commissions élevées, de problèmes potentiels de retrait et de l'absence de protection contre les soldes négatifs contribue à un profil de risque global qui peut être préoccupant pour de nombreux traders.

| Catégorie de risque | Niveau de risque | Brève description |

|---|---|---|

| Risque réglementaire | Élevé | Régulation offshore avec une surveillance limitée |

| Risque financier | Moyen | Frais élevés et problèmes potentiels de retrait |

| Risque opérationnel | Élevé | Signalements de slippage et de rejets d'ordres |

Pour atténuer ces risques, les traders devraient envisager de diversifier leurs investissements et de ne pas engager de capitaux significatifs auprès d'un courtier aux pratiques douteuses. Il est également conseillé de mener des recherches approfondies et potentiellement de rechercher des courtiers avec des cadres réglementaires plus solides.

Conclusion et recommandations

En conclusion, bien que Swiss Markets se présente comme un courtier réglementé, des préoccupations importantes concernant ses pratiques opérationnelles, son service client et sa transparence générale soulèvent des signaux d'alarme. La combinaison de frais élevés, de problèmes de retrait et d'un manque de protection contre les soldes négatifs suggère que les traders devraient faire preuve de prudence.

Pour ceux qui envisagent de trader avec Swiss Markets, il est essentiel de peser les risques par rapport aux récompenses potentielles. Nous recommandons aux traders de rechercher des alternatives bénéficiant d'un soutien réglementaire plus solide et de conditions de trading plus favorables. Les courtiers réglementés par des autorités de niveau 1 telles que la FCA ou l'ASIC peuvent offrir un environnement de trading plus sécurisé.

Dans l'ensemble, évaluer si Swiss Markets est sécurisé ou un Arnaque nécessite un examen attentif des preuves présentées. Bien qu'il ne s'agisse peut-être pas d'une fraude pure et simple, le potentiel de problèmes et de risques associés au trading sur cette plateforme ne doit pas être négligé.

Est-ce que Swiss Markets est une arnaque ou est-ce légitime ?

The latest exposure and evaluation content of Swiss Markets brokers.

Swiss Markets Légitimité des courtiers similaires

Swiss Markets Le dernier score de notation de l'industrie est 1.61, plus le score est élevé, plus il est sûr sur 10, plus il y a de licences réglementaires, plus il est légitime. 1.61 Si le score est trop bas, il existe un risque d'escroquerie, veuillez faire attention au choix à éviter.